Как показывает наше исследование, из 10 ипотечников: один заемщик рассчитывается полностью с банком, погашает кредит и остается с любимой и дорогой (особенно после ипотеки) квартирой, второму заемщику, по его просьбе, банк реструктуризирует кредит, остальные восемь заемщиков становятся должниками банка.

Так вот, как показывает уже наша практика, из этих восьми должников, помочь мы можем только двум. Остальные должники не могут оплачивать работу адвоката по их защите от банка и коллекторов. При этом надо учитывать, что наша помощь заключается не в спасении должника от банка, с прощением ему всего и вся. Предел юридических возможностей, который предоставляет нам закон и судебная практика – это оставить человека с квартирой, иногда еще и отменить проценты. Все! Сумму основного долга выплачивать придется в любом случае. В качестве бонуса, суд может дать рассрочку выплаты долга.

Стоимость работы адвоката, средний минимум, это до $10000. Это суды от первой инстанции и до кассации, а так же минимальная работа с приставами. А если стратегия будет предусматривать еще дополнительные действия, то стоимость защиты может возрасти до 2 000 000 рублей.

Таким образом, стоимость квартиры для должника возрастает на два миллиона рублей. Любой квартиры. При этом риск только возрастает, поскольку юридическое давление банка на должника будет усиливаться в геометрической прогрессии.

Что нужно делать, чтобы не переплачивать за квартиру в суде и не стать должником? Ответ один – правильно заключать договор и рассчитывать свои финансовые силы. О финансах на покупку квартиры в ипотеку мы говорить не будем, а вот про заключение кредитного договора, немного скажем.

Какие ошибки делает человек, покупая квартиру в ипотеку?

-

- Он не рассчитывает свои финансы, не определяет структуру своих доходов, более чем на год.

Ипотека оформляется, обычно, на 10-20 лет. Никто не задает себе вопроса: сможет ли он платить ипотеку через пять лет, через пятнадцать лет? Все надеются на Авось.

-

- Полностью доверяются банку.

Надо понимать, что банк ни друг, ни партнер. Банк не хочет, чтобы заемщик улучшил свое жилье. Банк не думает о семье заемщика. Банку все равно. Банк думает только о себе, своем доходе. По этому, «тупо» подписывать все, что скажет банк, это загонять себя в кабалу.

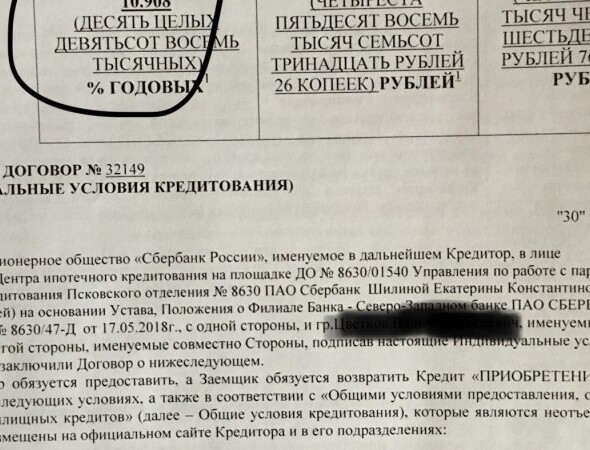

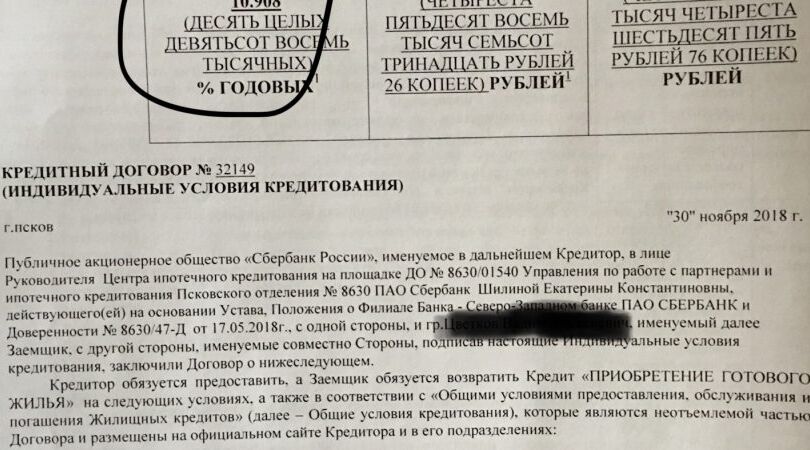

Если внимательно посмотреть, то банк специально устанавливает аннуитентные платежи. При такой системе погашения кредита, заемщик всегда должен банку – тело кредита погашается в конце срока. По этому, заемщик всегда должник банка.

Что делать?

Ответ прост: нанимать юриста, который сможет подготовить вариант кредитного договора, который учитывает интересы заемщика. Мне скажут: банк не подпишет условия заемщика! Не факт. Однако приглашайте такого юриста, который знает, как можно заставить банк заключить кредитный договор, включив в него условия заемщика.

Почему этого никто не делает?

Ответ еще проще: жадность.

Да, заемщик жадничает, не хочет оплачивать работу специалиста, т.к. это удорожает его покупку. Но, 8 заемщиков всегда становятся должниками банка. И надо помнить, что стоимость спасения должника намного дороже, чем защита будущего заемщика.